Cette page vous donne les informations relatives à votre compte de taxes municipales et au droit de mutation, communément appelé « taxe de bienvenue ». Vous avez accès ici aux modalités de paiement, à des simulateurs de calcul et à plusieurs outils afin de vous aider à mieux comprendre la taxation à Boucherville.

Taxes municipales

Les comptes de taxes municipales sont envoyés par la poste au début du mois de janvier de chaque année.

Si le 30 janvier 2026 vous n’avez toujours pas reçu votre compte de taxes municipales, il est de votre responsabilité de le récupérer. Pour ce faire, veuillez nous contacter, soit par téléphone via la ligne info-taxes 450 449-8115 ou par courriel à l’adresse [email protected].

Si le montant de ce compte est supérieur à 300 $, vous pouvez le payer en 3 versements.

Dates d’échéances pour payer votre compte de taxes en 2026

- Premier versement : jeudi 12 février 2026

- Deuxième versement : mardi 12 mai 2026

- Troisième versement : mercredi 12 août 2026

Il est important que vous respectiez les dates d’échéance si vous ne voulez pas avoir à payer des frais d’intérêt (7 %) et pénalités (5 %), calculés quotidiennement.

Consulter votre compte de taxes en ligne

Vous pouvez consulter votre compte de taxes en ligne en vous inscrivant gratuitement au service Insta-Taxes. Cela vous permettra d’obtenir une copie de votre compte de taxes en plus de vous donner un accès sécurisé à plusieurs informations sur votre propriété, telles que votre état de compte et vos factures.

Notez qu’à la suite de votre inscription à Insta-Taxes, vous ne recevrez plus votre compte de taxes par la poste. Vous recevrez plutôt un avis par courriel vous informant que votre nouveau compte est disponible et vous pourrez ensuite le consulter en ligne.

Accès public

Vous pouvez accéder au rôle de taxation et/ou au rôle d’évaluation de n’importe quelle propriété de Boucherville. Il s’agit d’un document sur lequel l’état de compte et les coordonnées du propriétaire n’apparaissent pas.

Consulter un rôle de taxation ou d’évaluation pour une adresse

Accès professionnel

Vous êtes un professionnel reconnu? Notaire, agent immobilier, créancier hypothécaire ou autre ? Vous pouvez, moyennant des frais, avoir accès à des informations supplémentaires sur un compte de taxes ou un rôle d’évaluation d’une propriété de Boucherville.

Accéder au portail des données immobilières

Payer votre compte de taxes

Il y a plusieurs façons de payer votre compte de taxes municipales. Prenez en considération qu’il peut y avoir un délai de quelques jours avant que nous recevions votre paiement, c’est pourquoi nous vous recommandons de l’effectuer 5 jours avant la date d’échéance, afin d’éviter d’avoir à payer des frais de retard.

- Par chèque (s) à l’ordre de : Ville de Boucherville

- Joindre les coupons détachables inclus dans l’enveloppe, sans les agrafer au (x) chèque (s),

- Mettre à la poste en utilisant l’enveloppe-retour jointe à votre compte ou déposer l’enveloppe dans la boîte aux lettres extérieure de l’hôtel de ville.

- Via Internet, par le biais de votre institution financière (choisir Ville de Boucherville comme fournisseur) et inscrire le numéro de référence à 20 chiffres apparaissant sur votre compte;

- Au guichet ou au comptoir de votre établissement financier;

- Au comptoir de perception de l’hôtel de ville

- Modes de paiement acceptés au comptoir : carte de débit, chèque ou argent. Notez qu’il n’est pas possible de payer un compte de taxes par carte de crédit.

Vous n’avez pas reçu votre compte de taxes?

Si le 30 janvier 2026 vous n’avez toujours pas reçu votre compte de taxes municipales, il est de votre responsabilité de le récupérer. Si cette situation se présente, veuillez nous contacter, soit par téléphone via la ligne info-taxes 450 449-8115 ou par courriel à l’adresse [email protected].

Entretemps, pour connaître le montant que vous aurez à payer, vous pouvez consulter en ligne le relevé de votre compte de taxes.

D’autre part, si vous recevez un compte de taxes pour une propriété que vous avez vendue, veuillez nous retourner le tout avec la mention « vendue » sur l’enveloppe.

Défaut de paiement

Un défaut de paiement de votre compte de taxes peut entraîner des conséquences importantes. En vertu des dispositions de la loi, une municipalité peut vendre à l’enchère les immeubles sur lesquels des taxes imposées n’ont pas été payées.

Pour plus d’informations sur les ventes pour non-paiement de taxes, consultez les articles 511 à 538 de la loi sur les cités et villes du gouvernement du Québec.

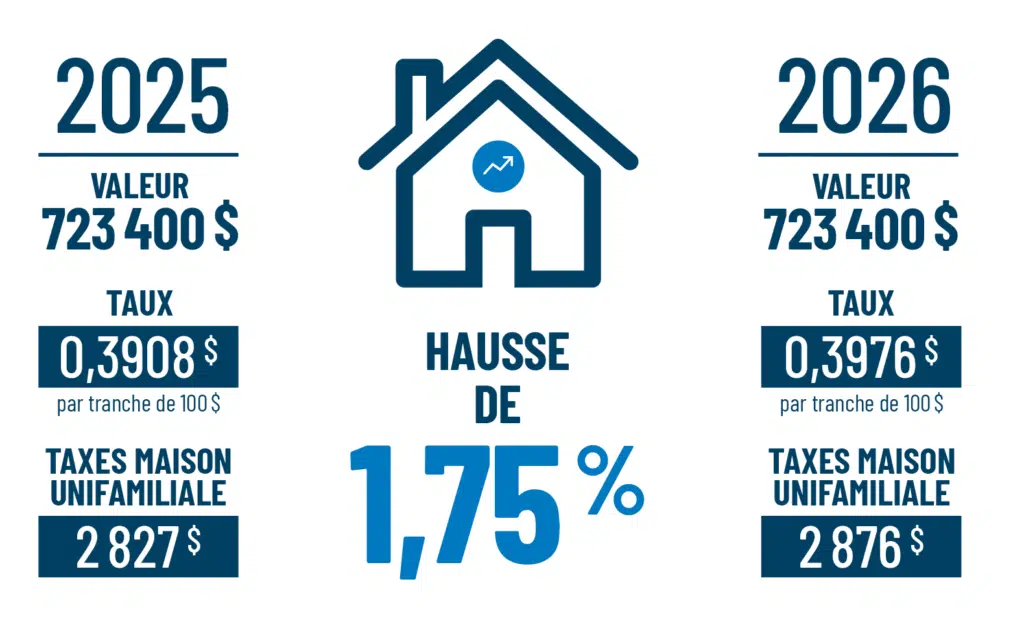

Taux de taxation

Le taux de taxation résidentielle passe de 0,3908 $ à 0,3976 $ par tranche de 100 $, limitant ainsi la hausse du compte de taxes à 1,75 % pour la maison unifamiliale en 2026.

Les taux de taxation et la tarification des services sont fixés en fonction de la catégorie d’immeubles et sont déterminés chaque année lors de l’adoption du budget de la Ville. Le conseil a fixé des taux de taxes différents selon 6 catégories d’immeubles, tel que le prévoit le régime d’impôt foncier à taux variés.

* Par tranche de 100 $ d’évaluation

Tarification des services

Droit de mutation (taxe de bienvenue)

La loi concernant les droits sur les mutations immobilières prévoit que toute municipalité doit percevoir un droit sur le transfert d’un immeuble sur son territoire. Ce sont donc des frais imposés aux nouveaux acheteurs d’une propriété.

Le droit de mutation est payable en un seul versement, dans les 30 jours suivant la facturation.

Simulateur de calcul du droit de mutation

Pour avoir une idée du montant que vous aurez à payer en droit de mutation, utilisez le simulateur de calcul du droit de mutation.

Comment est calculé le droit de mutation?

Il faut d’abord déterminer la base d’imposition, qui est en fait le montant le plus élevé parmi les suivants :

- le prix de vente de la propriété;

- le montant de la contrepartie apparaissant à l’acte de vente (par exemple: le prix de vente total moins la valeur des meubles);

- le montant de la valeur marchande de l’immeuble, soit le montant inscrit au rôle d’évaluation, multiplié par le facteur comparatif.*

*Le facteur comparatif est établi annuellement par l’évaluateur de la Ville. Le gouvernement analyse et approuve les calculs produits par l’évaluateur. Les facteurs comparatifs en vigueur sont de 1,06 pour 2026 et de 1,0 pour 2025.

Le droit de mutation est calculé selon les taux suivants (transactions 2025) :

- 0,5 % sur la tranche de la base d’imposition qui n’excède pas 62 900 $;

- 1,0 % sur la tranche de la base d’imposition qui excède 62 900 $ sans excéder 315 000 $;

- 1,5 % sur la tranche de la base d’imposition qui excède 315 000 $ sans excéder 500 000 $;

- 3,0 % sur la tranche de la base d’imposition qui excède 500 000 $.

Exonération du droit de mutation

Dans des cas prévus par la loi, certains nouveaux propriétaires peuvent être exemptés de payer ce droit. C’est le cas, par exemple, dans les cas suivants:

- base d’imposition inférieure à 5 000$;

- transfert en ligne directe, ascendante ou descendante (par exemple: vente du père au fils, de la grand-mère à sa petite-fille etc.);

- transfert entre conjoints, qu’ils soient mariés ou conjoints de fait;

- lorsque l’acquéreur est un organisme public au sens de la loi;

- certaines transactions entre personnes physiques et personnes morales;

- suite au décès d’une personne directement liée au nouvel acquéreur.

Important. Pour en bénéficier, le notaire doit mentionner dans l’acte de vente l’article de loi correspondant à la nature de l’exonération demandée.

Principales situations non-assujetties à une exonération:

- Vente entre frères et sœurs, neveux, nièces, oncles, tantes;

- Vente entre parties sans lien de dépendance.

D’autres exemptions peuvent s’appliquer. Pour les connaître, consultez le chapitre 3 de la loi concernant les droits sur les mutations immobilières.

Droit supplétif

Si vous êtes exemptés du paiement du droit de mutation, nous pouvons percevoir un montant maximal de 200 $. C’est ce qu’on appelle le droit supplétif. Nous percevons ce montant seulement si la valeur de la propriété est de plus de 5000 $. Le droit supplétif ne s’applique pas lors du décès d’une personne et que celle-ci est liée directement avec le cessionnaire.

Pour plus d’information sur le droit supplétif, consultez l’article 20.1 de la loi concernant les droits sur les mutations immobilières du gouvernement du Québec.

Modifications de la loi

Depuis le 18 mars 2016, des mécanismes de divulgation ont été introduits à la Loi sur les droits sur les mutations immobilières.

Des divulgations s’appliquent lorsqu’il y a transferts d’immeubles non inscrits au registre foncier et lorsque la condition d’exonération cesse d’être satisfaite au cours de la période de 24 mois suivant la date du transfert de l’immeuble. Si vous devez faire une telle divulgation, vous devez remplir l’un des formulaires suivants :

Formulaire de divulgation de transfert d’immeubles

Formulaire de divulgation de fin d’exonération

Pour plus d’informations sur les mécanismes de divulgation, consultez l’article 15.1 de la loi concernant les droits sur les mutations immobilières.

Taxe sur les surfaces minéralisées

(commerces et industries seulement)

Cette mesure vise à encourager, entre autres, la déminéralisation des surfaces pour une meilleure gestion des eaux et la réduction des îlots de chaleurs.

Taux

Commerces : 1,97 $ par m2

Industries : 1,12 $ par m2

Règlement complet

Le Règlement numéro 2023-404 imposant une taxe sur les surfaces minéralisées est entré en vigueur le 26 décembre 2023. (Nouveau règlement adopté le 2 décembre 2025).

Demande de vérification du calcul de superficie

Les commerces et les industries qui désirent contester le calcul de la superficie minéralisée applicable à leur entreprise peuvent le faire dans les 60 jours suivant l’envoi du compte de taxes en remplissant le formulaire en ligne à cet effet.

Important! Si vous transmettez votre demande après le 10 mars 2026, cette dernière ne sera pas traitée.

Effectuer des travaux pour réduire la surface minéralisée

Les entreprises peuvent faire une demande de réduction de cette taxe imposée suite à des travaux d’aménagement ou de construction qui réduisent leurs surfaces minéralisées (ex.: l’aménagement de nouveaux espaces verts). Le formulaire sera accessible à la mi-mars 2026.

Questions?

Vous n’avez pas trouvé l’information vous cherchiez sur cette page? Consultez la page Autres questions sur la taxation.